Когнитивные способности человека не изменяются с возрастом, но зависит ли от них, станет ли повзрослевший ребенок богатым или будет жить в долгах? Ученые нашли ответ.

Ученые - люди необычные. Время от времени они ставят перед собой вопросы, которые, кажется, не имеют никакого отношения к реальной жизни. Некоторые из них могут показаться даже немного дискредитационными: когда объектом изучения становятся расовые или гендерные различия, часть общества непременно возмутится. Но наука, какой бы странной она ни казалась, не оперирует категориями "хорошо" или "плохо". Цель ученых - узнать правду.

Одно из таких потенциально скандальных исследований было опубликовано летом прошлого года в PLOS.

В его основе лежат данные, собранные в ходе многолетнего британского исследовательского проекта "Национальное исследование развития ребенка". Еще в 70-х годах прошлого века группа ученых отобрала около 6000 семей с детьми и провела их исследование. В том числе в возрасте 10 лет участники проекта проходили стандартизированную оценку когнитивных способностей. На протяжении десятилетий после этого первоначально собранные данные обогащались разнообразной информацией об участниках, в том числе и в ходе одиннадцати опросов.

Эта работа стала отличной базой для тысяч ученых, в том числе тех, о работе которых сейчас поговорим.

Умные не берут кредиты?

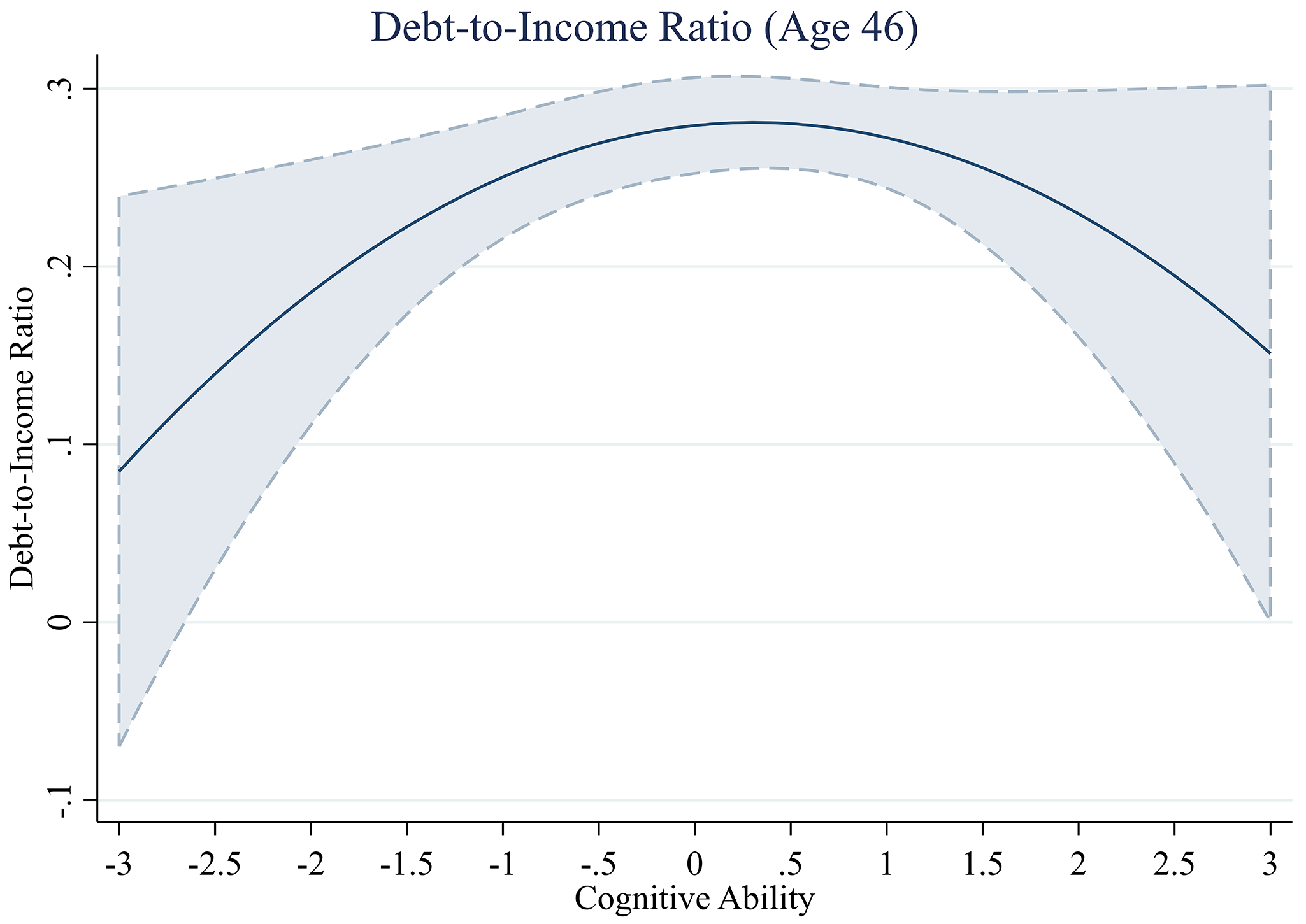

Одним из действительно важных открытий с точки зрения практического применения, которое удалось сделать ученым, является то, что зависимость между заимствованием и когнитивными способностями не является линейной. Оказалось, что люди с самыми высокими и самыми низкими когнитивными показателями практически одинаково безразличны к кредитованию. А больше всего кредитов берут люди со средними показателями.

Если разделить задолженность по кредитам на доходы респондента, то есть высчитать ту самую закредитованность, то у людей с самыми низкими когнитивными способностями она в среднем не превышает 10%. У людей с самыми высокими - 15%. А у "крепких середнячков" – достигает 30%.

Это не слишком надежный вывод, учитывая очень значительный диапазон полученных значений, который на графике отмечен серой зоной (доверительный интервал), но даже с этим предостережением ясно, что люди с самыми низкими когнитивными способностями наименее загружены кредитами.

Пояснений этому феномену авторы работы не дают. Реальных причинно-следственных связей они не выясняли. Однако высказали несколько гипотез. Например, объяснение может крыться в ограниченном доступе к кредитованию: такие люди реже получают высшее образование, которое включается в расчет кредитного риска. Либо же они сами пытаются избежать кредитов из-за сложности современных финансовых продуктов: возможно, деньги в рассрочку кажутся им слишком опасными опять же в силу специфики образования. Но как бы то ни было, пишут авторы исследования, вывод должен стать полезным для регуляторов финансовых услуг и парламентариев: усилия в части преодоления чрезмерной задолженности следует направлять на людей со средними показателями когнитивных способностей.

Умные больше копят?

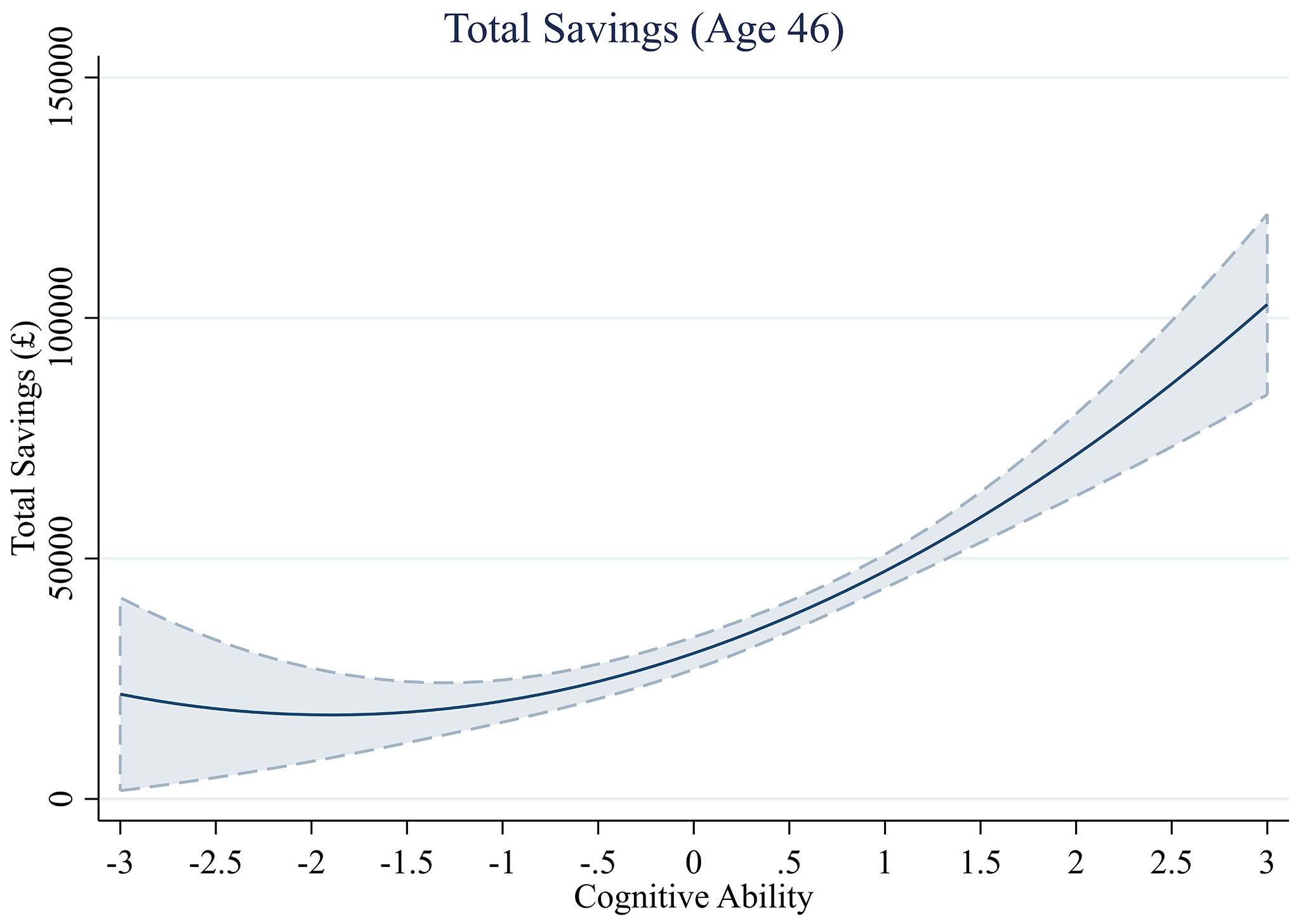

Ответ на этот вопрос однозначен – да. Во всех финансовых вопросах, касающихся сбережений, люди с самыми высокими когнитивными показателями имели существенно более высокие результаты. Они имели в четыре раза более высокий абсолютный показатель общих сбережений. И с 90% вероятностью уже в 42 года были участниками добровольного пенсионного страхования, в то время как на противоположном конце шкалы когнитивных способностей таких было не более половины.

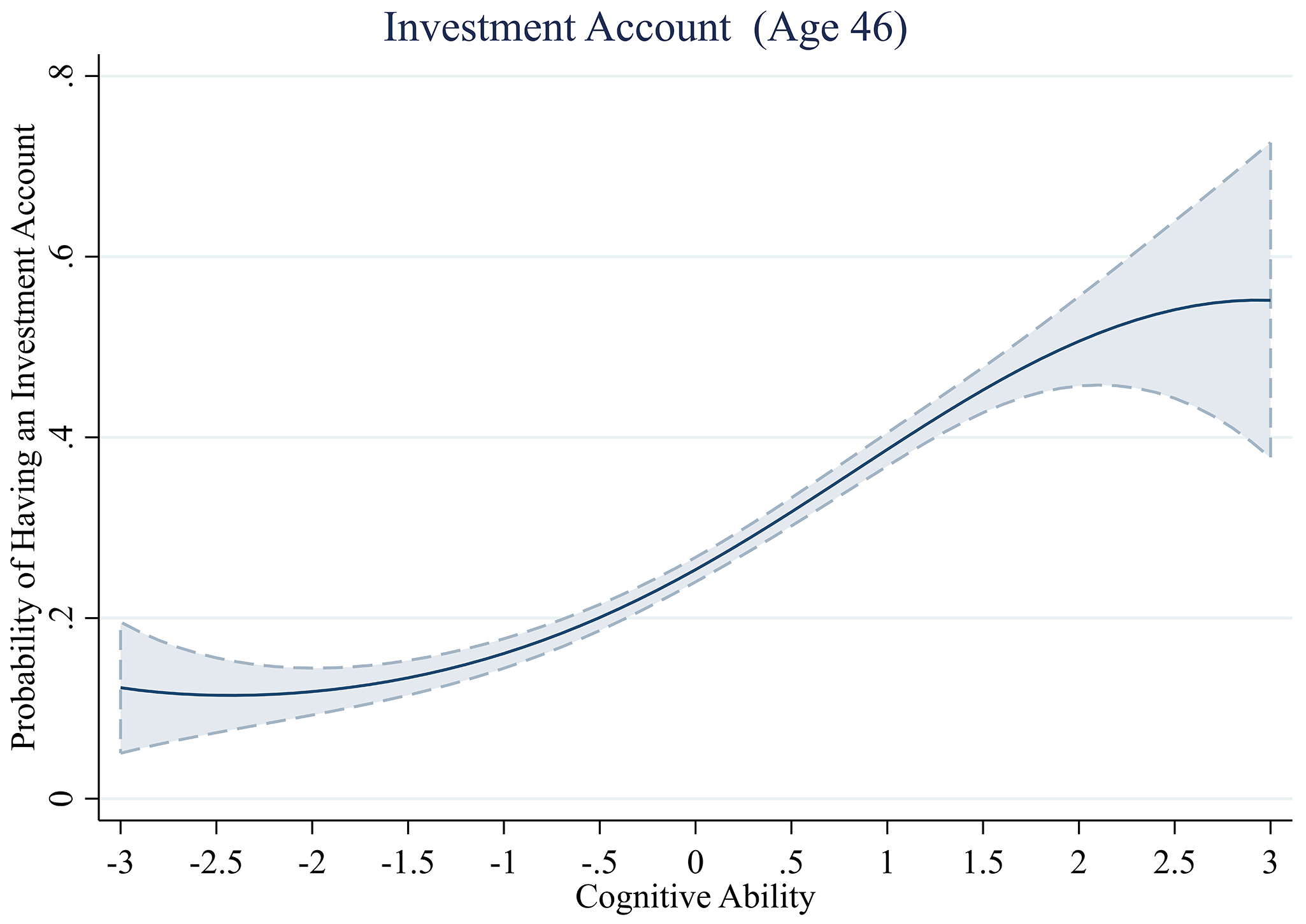

Для них значительно выше была и вероятность иметь инвестиционный счет в 46 лет: 60% против 10%.

Объяснение этого наблюдения может лежать не только в плоскости образования. А еще и в общем уровне доходов. Очевидно, что накапливать деньги и искать способы их инвестирования намного проще, когда они есть. Более того, авторы работы отмечают, что на показатели очень существенно влиял уровень финансового благополучия семьи, когда ребенка включали в исследование в возрасте 10 лет.

Умные меньше нервничают?

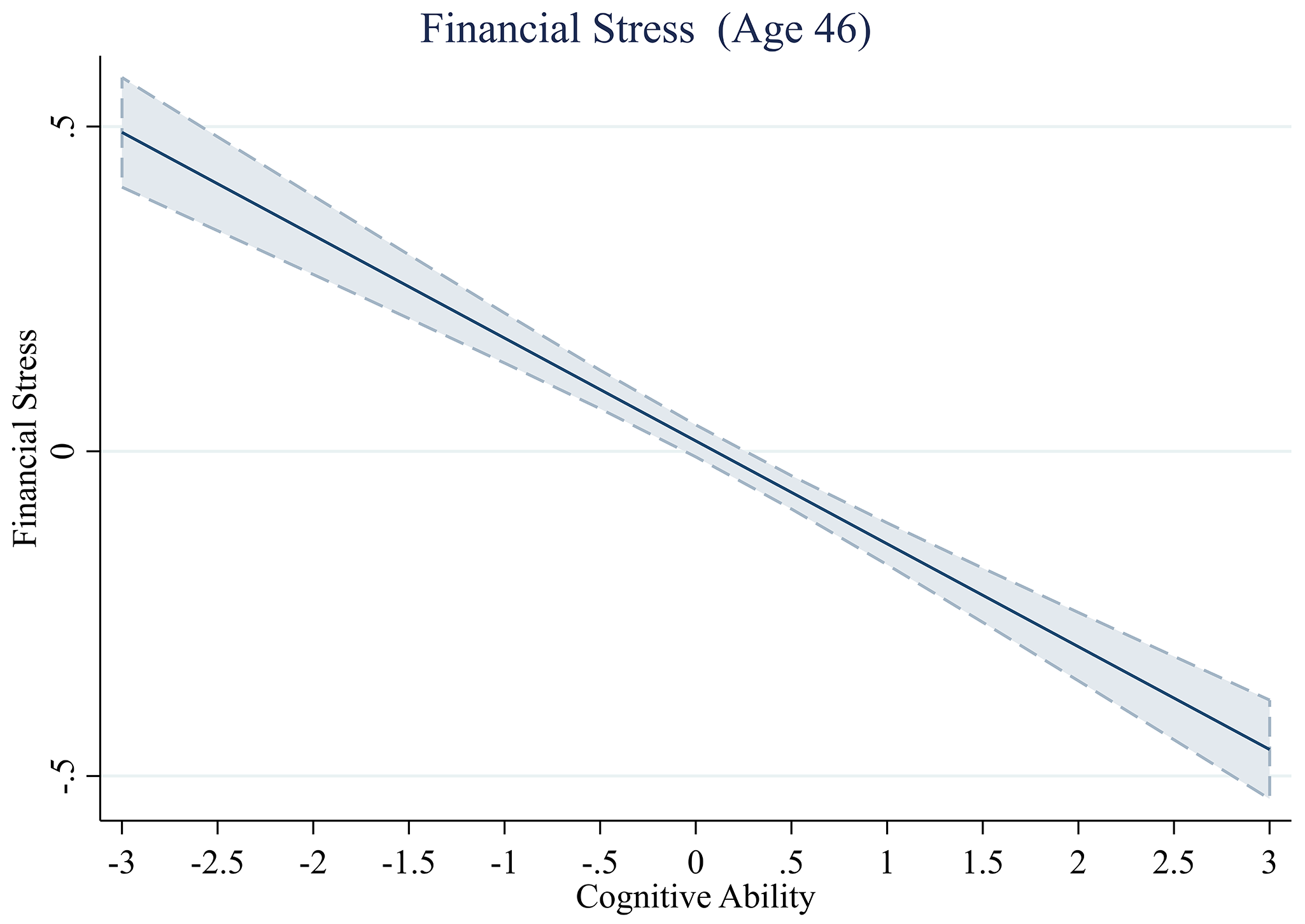

Все приведенные выше выводы можно в той или иной степени игнорировать. Финансовую грамотность при желании можно сформировать, так же легко открыть инвестиционный или пенсионный счет. А вот что на самом деле важно, так это субъективное ощущение финансового благополучия. В данном случае критерием его измерения стало ощущение финансового стресса: насколько "болезненно" люди переживают дефицит денег.

Авторы работы не обнаружили корреляции между когнитивными способностями и финансовыми трудностями. То есть они случались примерно с одинаковой частотой у всех участников исследования. Но люди с более низкими когнитивными показателями проявляли радикально больший уровень стресса, чем участники с самыми высокими показателями. Вероятно, это связано именно с меньшим уровнем сбережений, как подушки безопасности. Возможно, с общей неуверенностью в себе.

Что с того?

Прежде всего отмечу, что следует с большой осторожностью относиться к терминам "самые высокие" и "самые низкие" когнитивные способности. В исследование включались совершенно здоровые дети, так что не стоит преувеличивать ни верхнюю, ни нижнюю границу этих понятий.

Кроме того, стоит учитывать значительное влияние семьи на результаты финансового благополучия ребенка во взрослом возрасте. Скорее всего речь идет даже не столько о количестве денег, которые есть дома, сколько о базовых финансовых навыках, которые ребенок получает от родителей.

Если еще в детстве хотя бы немного беспокоиться о финансовой грамотности ребенка, учить его сберегать, управлять собственными деньгами, говорить с ним о сложных финансовых вопросах простым языком, можно создать неплохой фундамент для его будущего финансового благополучия. Вероятно, финансового гения вырастить и не удастся, но здоровые финансовые привычки точно не будут лишними во взрослой жизни.